Por que o crédito diminuiu para pequenas empresas?

O crédito para empresas brasileiras diminuiu nos últimos 5 anos, principalmente para as de médio e pequeno porte.

O período prolongado da crise econômica brasileira amedrontou as instituições financeiras, o resultado foi o endurecimento das regras de financiamentos empresarial. Por óbvio o lado mais fraco foi quem sofreu as maiores consequências. As micro, pequenas e médias empresas ficaram mais vulneráveis à crise e mais propensas a problemas financeiros nas oscilações de mercado, assim os recursos disponíveis no médio e longo prazo para esses negócios ficaram mais caros e escassos.

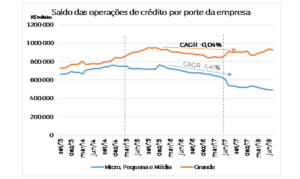

A redução do volume de operações de crédito afetou diretamente os pequenos e médios empreendimentos. De setembro de 2013 a agosto de 2018 o crédito para essas categorias caiu 26%, enquanto que no mesmo período as operações para as grandes empresas aumentaram 27% em termos nominais.

Temos assistido isso de perto. Grande parte dos nossos clientes são empresas de pequeno e médio porte. Elas viram as fontes de financiamento secarem nos últimos anos. A redução da participação das instituições públicas, o aumento de exigências por parte das instituições financeiras, tais como avais e garantias, são os fatores que mais contribuíram para a redução do crédito às micro, pequenas e médias empresas.

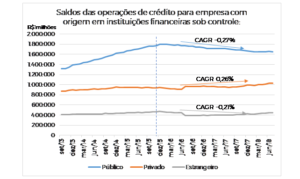

Essa avaliação está baseada nos dados extraídos do SGS – Sistema Gerenciador de Séries Temporais do Banco Central. Observamos neste estudo que o crédito para empresa brasileira está praticamente estável nos últimos 5 anos. Houve uma retração geral do saldo de crédito disponível para as empresas em -0,1% ao mês (a.m.), ou seja, crescimento zero nos últimos 5 anos. Pior ainda para os pequenos e médios empresários, os quais ficaram com uma fatia menor do crédito total disponibilizado.

Desde de dezembro de 2015 as instituições financeiras sob controle público reduziram o volume total de recursos disponíveis em -0,27% a.m., reduzindo o saldo de R$ 1,8 trilhões para R$ 1,65 trilhões em agosto de 2018. Já as instituições privadas aumentaram seu volume em 0,26% a.m., passando de R$ 950 bilhões para R$ 1 trilhão, enquanto que as instituições estrangeiras reduziram em -0,21% a.m. suas operações. No saldo geral temos -0,1% ao mês de saldo de operações financeiras com empresas. Se considerarmos a inflação do período o saldo disponível é ainda inferior.

No entanto, na prática, as micro, pequenas e médias empresas sentiram muito mais esse esvaziamento de crédito do que as grandes. As de grande porte tiveram redução de -0,04% a.m., passando de R$ 940 bilhões em dezembro de 2015 para R$ 928 bilhões em agosto de 2018. Enquanto que as micro, pequenas e médias caíram R$ 767 bilhões para R$ 494 bilhões, ou seja, uma redução ao mês de 1,41% a.m. Veja:

A razão que encontramos para essa realidade é que risco de calote dentro do contexto da crise econômica brasileira é muito mais expressivo para as menores. Essa realidade é compreensível, mas também injusta, uma vez que quem mais precisa de alternativas de crédito não teve acesso a ele.